おすすめのプロモーション

<写真:Khmer Times>

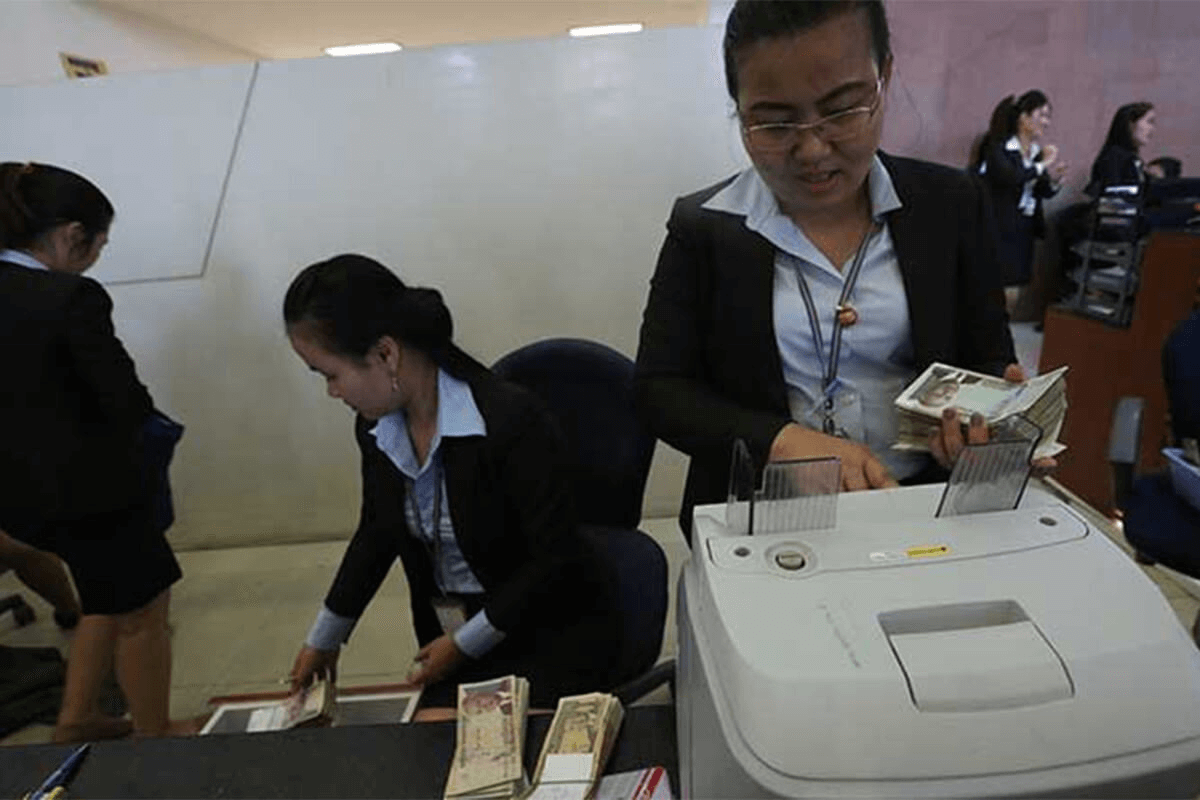

カンボジアの銀行システムにおいて懸念される数値の1つは貸出と預金の比率であり、2023年における貸出総額は576億ドル、預金総額は479億ドルであった。

世界的には、安全性のために貸出・預金比率(LDR)は80〜90%が業界標準とされており、最大でも100%であることが望ましい。つまり、銀行が1ドルの貸出を行う際には1ドルの預金を持つべきである。

しかし、カンボジアの一部の銀行は平均して貸出・預金比率が120%に達している。これは、100ドルの預金に対して120ドルの貸出を行っていることを意味する。

このような状況は過剰なレバレッジを示しており、貸出と預金の差が97億ドルに達していることからも明らかである。

2023年には、貸出の成長率が14%であったのに対し、預金の成長率は21.3%であった。カンボジア銀行協会(ABC)会長であるメイバンクのラス・ソポアン代表は「市場が成熟するにつれて、かつてのような20%の貸出成長率を期待することはできない。今後は銀行の貸出成長率は約10%程度になる」と述べている。

また、カンボジアのドル化された経済も一因である。過去2年間で米連邦準備制度が金利を17回引き上げたことが影響している。

市場関係者によれば、2023年に銀行が提供していた12ヶ月で6〜8%という異常に高い金利はこの結果であり、銀行は預金を引き付けるために熱心であった。しかし、2024年に入り状況はほぼ是正され、多くの銀行が金利を5.2〜5.8%に引き下げている。

業界関係者は、120%という高いLDRは長期的には持続不可能であることを認識し、貸出を抑制したと述べている。一部の銀行は資本準備金を使用せざるを得ず、外資系銀行は親銀行からの借り入れを余儀なくされた。

カンボジア国立銀行(NBC)の報告によれば、資本の健全性は保たれているが、信用リスクは上昇している。2024年には多くの銀行が110〜120%のLDRを安全な100%の水準に引き下げたという。

2023年には不良債権(NPL)が急増し、特定引当金もそれに伴い増加したとNBCは報告している。不良債権率は5.4%にも達した。市場関係者は借り手がローンを返済できなかったため、不良債権が発生したと指摘している。

さらに、銀行が2023年に6〜8%の高金利を維持することは持続可能ではなく、資金コストが上昇し、結果として貸出金利や顧客への影響が生じると述べている。

2024年には銀行の貸出がより慎重に行われるようになり、これが銀行の業績に反映されると市場関係者は述べている。また、現在のカンボジアには金融機関、銀行、マイクロファイナンス機関が多すぎるため、市場は過飽和で競争が激しいとの声もある。

市場関係者は、大手銀行と新規の赤字を抱える小規模銀行の間で貸出慣行に大きな違いがあるため、より強力な監督が必要であると感じている。

さらに、市場関係者によれば、大手銀行はインターバンク取引を増加させ、流動性を確保しているが、小規模銀行は高い流動性を抱えつつも、低い信用成長需要に直面しているという。

※ポステオリジナルニュースは各ニュースソースを参考に編集・制作しています。